【更新日:2016年11月1日】

三菱UFJフィナンシャル・グループ[8306]は旧三菱銀行・三和銀行・東海銀行系のメガバンクグループです。

2015年3月期には、国内金融機関初の純利益1兆円を突破しました。

[blogcard url=”https://aokitrader2.com/mufg-kabunushi-meeting-1503″]

三菱UFJフィナンシャル・グループの一角が、三菱UFJ銀行です。そして、私が不動産営業時代、営業の方を信頼して住宅ローンの事前審査を依頼していたのが、三菱UFJ銀行の住宅ローンです。

今回は、三菱UFJ銀行の住宅ローンのメリット・デメリットについて、詳しくご紹介していきたいと思います。

三菱UFJ銀行住宅ローンのメリット

都市銀行で最低水準の住宅ローン変動金利

近年はネット銀行や地方銀行の住宅ローンを借入される方も増えてきていますが、依然として「都市銀行で住宅ローンを組みたい」という方も多いです。

都市銀行とは、みずほ銀行、三菱UFJ銀行、三井住友銀行、りそな銀行の4行です。

都市銀行がネット上で公開している「変動金利」を下記で比較してみます。

| 都市銀行の住宅ローン変動金利比較(平成28年11月実行金利) | |||

| 金融機関 | 店頭表示金利(変動金利) | 全期間引下げ幅最大 | 実質金利(変動金利) |

| みずほ銀行 | 2.475% | ▲1.875% | 0.600% |

| 三菱UFJ銀行 | 2.475% | ▲1.85% | 0.625% |

| 三井住友銀行 | 2.475% | ▲1.85% | 0.625% |

| りそな銀行 | 2.475% | ▲1.85% | 0.625% |

住宅ローンの金利は、店頭表示金利から「全期間引下げ幅」を差し引いた金利が実際の金利となります。

その中で、三菱UFJ銀行は、都市銀行でも最大レベルの「全期間引下げ幅」を提案しています(なお、優遇幅は審査により変わります。審査手続きの流れは、この記事の下部でご紹介します)。

[aside type=”normal”]三菱UFJ銀行の「全期間引下げプラン」の名称は「ずーっとうれしい金利コース」という名称です。[/aside]

また、近年の歴史を振り返ると、現在の金利がいかに低水準か?ということが分かります。

「全期間引下げ幅」の歴史

私が不動産会社に新卒入社した2007年から、変動金利の店頭表示金利が2.475%から上下する場面は、ほぼ見たことがありません。

つまり、銀行は「全期間引下げ幅」を大きくすることにより、実質金利を下げているということになります。そして、各金融機関は「全期間引下げ幅」による実質金利引き下げ競争を行ってきました。

2007年年頃までは▲1.00%でもかなり引下げ幅が大きい印象でしたが、2007年のサブプライムローン問題、そして2008年のリーマンショックが起こり、引下げ競争が過熱化します。

| 2007年頃 | ▲1.00% |

| 2008年~2009年頃 | ▲1.30~1.40% |

| 2010年頃 | ▲1.50% |

| 2011年~2012年頃 | ▲1.60% |

| 2013年~2014年頃 | ▲1.70% |

| 2015年~2016年 | ▲1.85% |

正直なところ、今は「もうこれ以上は引下げ幅を大きくできない」という水準にまで達しているといえます。

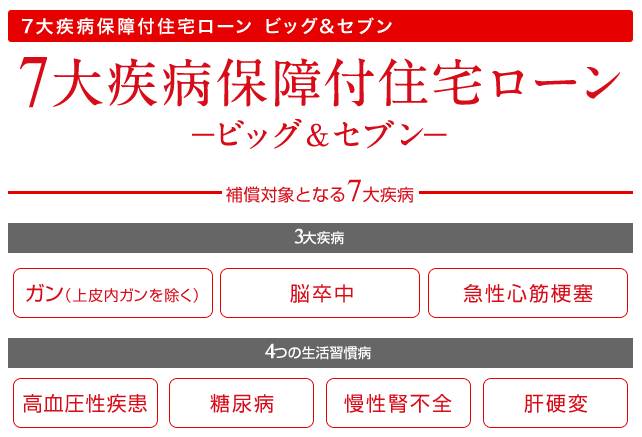

7大疾病保障付き住宅ローン「ビッグ&セブン」

三菱UFJ銀行で住宅ローンを借り入れする際、通常の団体信用生命保険の保険料は、支払い利息に含まれているため「実質無料」です。

通常の団体信用生命保険では、お借り入れされる方が万が一亡くなった場合、住宅ローンの残高がゼロになります。

[blogcard url=”https://aokitrader2.com/housing-loan-danshin”]

加えて、別途保険料を支払うことで加入できるのが、7大疾病保障付き住宅ローン「ビッグ&セブン」です。

3大疾病である

- ガン(上皮内ガンを除く)

- 脳卒中

- 急性心筋梗塞

4つの生活習慣病である

- 高血圧性疾患

- 糖尿病

- 慢性腎不全

- 肝硬変

をカバーするプラスαの安心保険です。

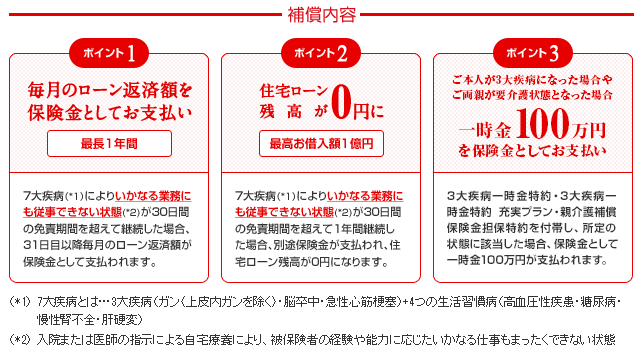

| 7大疾病により、いかなる業務にも従事できない状態が30日間の免責期間を超えて継続した場合 | 31日目以降毎月のローン返済額が保険金で支払われる |

| 7大疾病により、いかなる業務にも従事できない状態が30日間の免責期間を超えて1年間継続した場合 | 別途保険金が支払われ住宅ローン残高が0円 |

日本人の死亡原因の60%が7大疾病であるということから、借り入れ希望者が年々増えています。

ただし、もし7大疾病保障付き住宅ローン「ビッグ&セブン」に加入する場合は、既に加入している保険とともに見直すことをおすすめします。

インターネットでの一部繰上返済手数料が無料

近年は、住宅購入後に「一部繰上返済」で住宅ローンを早期返済するご家庭が増えてきました。

三菱UFJ銀行には、ネットバンク「三菱UFJダイレクト」があり、簡単に登録ができます。そして、三菱UFJ銀行の住宅ローンでは、ネットバンク「三菱UFJダイレクト」からの住宅ローン繰上げ返済を行った場合の手数料が無料です。

| 一部繰り上げ返済手数料(税込) | 期限前完済手数料 | |

| インターネット | 無料 | 10,800円 |

| テレビ窓口 | 5,400円 | 10,800円 |

| 窓口 | 16,200円 | 21,600円 |

インターネットによる一部繰り上げ返済は、24時間365日行えます(システムメンテナンス時以外)。

返済金額軽減型であれば1円から繰り上げ返済可能

繰上げ返済には、2種類あります。

- 期間短縮型

- 返済金額軽減型

1番の「期間短縮型」は、借入期間を短縮する繰上げ返済方法です。借入期間が短縮する分、毎月の返済額は変わりません。期間短縮型の場合、一度の繰上げ返済で必要な繰上げ返済資金は「毎月返済額の元金以上」です。

2番の「返済金額軽減型」は、繰り上げ返済資金を元金部分に充当することで、毎月の返済金額を軽減する繰上げ返済方法です。毎月の返済額が軽減する分、借入期間は変わりません。返済金額軽減型の場合、一度の繰上げ返済で必要な繰上げ返済資金は、「1円」からです。

他の都市銀行では、最低繰上げ返済金額が10万円以上、30万円以上の金融機関もあります。三菱UFJ銀行の繰上げ返済は、少ない資金でも繰上げ返済ができるので、効率よく繰上げ返済することが可能です。

[aside type=”normal”]なお、これから三菱UFJ銀行の住宅ローンを組む予定の方も、慌てて作る必要はないです。

住宅ローン実行・残金決済(≒物件の引き渡し)前に行う、金銭消費貸借契約時に、「三菱UFJダイレクト」を登録したい旨を行員さんに伝えれば、ご案内いただけます。[/aside]

元金均等返済を選択可能

住宅ローンの返済方法には「元利均等返済」と「元金均等返済」の2種類があります。

元利均等返済と元金均等返済のメリット・デメリットは下記の通りです。

元利均等返済 元金均等返済 メリット 毎月の返済額が一定となるので、返済の見通しが立てやすい 元利均等返済と比較して利息の支払総額が少なくなる デメリット 元金均等返済と比較して利息の支払総額が多くなる 借入当初は、毎月返済額が元利均等返済と比較して多くなる

詳細の説明は下記記事でもご紹介しています。

[blogcard url=”https://aokitrader2.com/housing-loan-gankinkintou”]

どの金融機関でも「元利と元金」どちらも選択可能か?というとそうではなく、

- 元利均等返済のみ

- 元利均等返済と元金均等返済どちらか選択可

のように、金融機関によって取扱いが異なります。

三菱UFJ銀行では、元金均等返済の返済も可能なので、お借り入れされる方の返済プランやライフプランによって、好みの返済プランを選択可能です。

なお、元金均等返済の方が借入当初の月々返済額が多くなるため、元利均等返済に比べてより審査が厳しいです。

もし元金均等返済を希望される場合は、住宅ローン事前審査の段階から、元金均等返済にチェックを入れて審査を進めるとよいかと思います。

住宅ローンは長い付き合い。三菱UFJ銀行で借り入れする「安心」

三菱UFJ銀行の行員の方だから、すべての人が信頼できる!とまでいうつもりはありませんが、私の実務経験上、三菱UFJ銀行の住宅ローン担当の方は、堅実で信頼できる方ばかりでした。

数年前のことですが、とある分譲地で「勤続して1週間」の方が「どうしてもマイホームを購入したい!」とのことから、取り急ぎ、住宅ローンの事前審査を出すことになりました。

そのお客さんは、勤続期間が短くても借りやすい資格をお持ちだったとはいえ、借入希望額が結構高かっただけに、かなり難しい案件でした。正直、私自身が結構厳しいだろうと思っていたぐらいです。

その時に、熱心に頑張ってくれたのが、三菱UFJ銀行の営業の方でした。

結局、借入希望額には大きく届かない「減額提示」で物件の購入はできませんでしたが、お客さんが「勤続年数が3年を満たしてマイホームを購入できるようになったら、住宅ローンは三菱UFJ銀行さんに任せたい」と言っていたのが印象的でした。

三菱UFJ銀行住宅ローンのデメリット

正直申し上げると、三菱UFJ銀行の住宅ローンについて、デメリットというデメリットは見つかりません。

ただ、強いてあげるならば、ネット銀行の変動金利よりも金利だけでみればやや高いということです。

とはいえ、月々の支払ベースにすると、大きな差が出るわけではないので

- 実店舗が近くにあり、相談できるという安心感

をどうとらえるか?だと思います。

マイホームは人生に一度ともいえる大きな買い物です。「残金決済(≒物件の引き渡し)」の場において支払いをする相手は売主やハウスメーカーですが、実際に住宅ローンの返済を行っていく相手方は金融機関です。

そのため今後、住宅ローンについて相談をする相手は、売主やハウスメーカーではなく、金融機関となります。住宅ローンについて「実店舗で対面で相談したい」という方は、三菱UFJ銀行の住宅ローンを検討してみるとよいかと思います。

三菱UFJ銀行住宅ローンのスケジュールイメージ

残金決済(引渡し)までのスケジュール

三菱東京銀行の住宅ローンを利用する場合のスケジュールイメージです。

- 住宅ローン事前審査(≒仮審査)

- (不動産売買契約、建物請負契約)

- 住宅ローン本審査

- 住宅ローン契約

- 残金決済・引渡し

民間金融期間で8年連続利用額No.1の三菱UFJ銀行ということもあり、王道のシンプルなスケジュールです。

購入予定物件が決まっている場合は「住宅ローン事前審査」へ

もう既に購入予定物件が決まっている場合は、住宅ローン事前審査に進まれるとよいかと思います。

というのも、購入申込みの前提条件に「住宅ローン事前審査の承認」があることが多いからです。

| 先着順申込物件 | 購入申し込み時までに住宅ローン事前審査の承認 |

| 登録抽選物件 | 登録時までに住宅ローン事前審査の承認 |

すべての物件が上記にあてはまるわけではないですが、購入予定物件が決まっている場合は、早めに事前審査に進まれるとよいかと思います。

なお、住宅ローンの事前審査に要する期間は、銀行の営業日ベースで5日程度です。

住宅ローン事前審査を行う方法は3種類

住宅ローン事前審査を行う方法は、大きく3種類あります。

- お借り入れされる方が、直接銀行の窓口へ行く

- 不動産・ハウスメーカーの営業さん経由で銀行に提出する

- インターネットで審査する

最近はインターネット経由でも住宅ローンの事前審査ができるようになりました。

また、三菱UFJフィナンシャル・グループ[8306]の傘下のじぶん銀行でも独自の住宅ローンを用意しており、ネット経由のみで事前審査を行えます。金利面や団体信用生命保険の特約について三菱UFJ銀行の住宅ローンとはまた魅力の異なる住宅ローンを用意していますので、比較検討してみるのもよいと思います。

[aside type=”normal”]

▼ じぶん銀行の住宅ローン(がん50%保障特約付き) ▼

[/aside]

[blogcard url=”https://aokitrader2.com/jibunbank-housing-loan”]

コメント